Tages- sowie Festgeldzinsen kennen seit der lockeren Geldpolitik der Europäischen Zentralbank nur noch eine Richtung: nach unten. Vielfach wollen Banken überhaupt kein Geld von Anlegern mehr, weil sie es von der EZB günstiger (aktueller Leitzins 0,5 %) und einfacher bekommen.

Banken wollen kein Spargeld mehr – die Wirtschaft braucht Geld.

Vorstellung der Rohstoff-Anleihe in Teil 2.

Statt sich mit zu niedrigen Zinsen abzufinden, darf der sicherheitsorientierte Anleger mit ruhiger Hand nach Alternativen Ausschau halten. Denn wenn er keine besseren Renditen findet, wird er auf jeden Fall verlieren. Und zwar Kaufkraft durch Inflation.

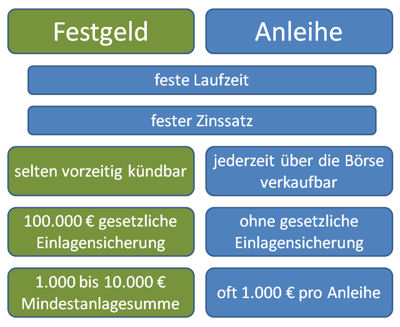

Vergleich von Festgeld und Anleihe

Unterschied zwischen Festgeld und Anleihe

Festgeld und Anleihe sind sich ähnlich. In beiden Fällen verleiht der Anleger Geld gegen Zinsen. Die Laufzeit und der Zinssatz stehen vorab fest.

Allerdings kann man sich von der Anleihe während der Laufzeit trennen (Verkauf über die Börse), was bei den meisten Festgeldverträgen nicht geht.

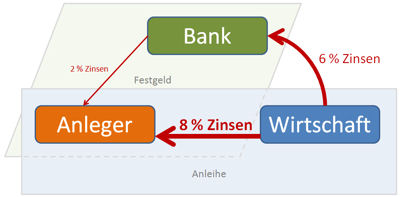

Anleihen bieten höhere Zinsen.

Unterschiedlich ist die Sicherheit: Beim Festgeld haftet die Bank, und falls sie pleitegehen sollte, sind mindestens 100.000 Euro durch die Einlagensicherungsgesetzgebung garantiert.

Geht der Anleiheemittent (Staat oder Unternehmen) pleite, bekommt man das zurück, was der Insolvenzverwalter noch vorfindet.

Festgeld hat einen formalen Sicherheitsbonus

Abstrakt betrachtet scheinen Festgelder sicherer zu sein, da mit der Einlagensicherung ein zweites Sicherheitsnetz eingezogen wurde. Das heißt, Anleger müssen sich beim Festgeld nicht mit der Bonität der Bank auseinandersetzen. Durchaus ein Vorteil, weil Banken Dank des Bilanzmodernisierungsgesetzes sowieso bilanzieren dürfen, wie sie wollen. 😉

Doch ist dieses Nicht-Beschäftigen mit dem Schuldner einen Verzicht auf 75 % der Rendite wert?

Wenn Banken Ihnen als Anleger keine adäquaten Zinsen bezahlen, dann investieren Sie doch direkt in die Wirtschaft. Sie braucht Geld, um Investitionen in die Zukunft zu finanzieren und Arbeitsplätze zu schaffen. Und ein Industrieunternehmen bekommt kein Geld zu 0,5 % von der EZB.

Zinsfluss beispielhaft dargestellt.

Finanzanlage direkt in der Wirtschaft

An der Finanzierung der Wirtschaft kann man über zwei Instrumente teilnehmen: Aktien und Anleihen.

Als Aktionär beteiligen Sie sich am Eigenkapital des Unternehmens und erhalten dafür im besten Fall eine jährliche Dividende und können an der Wertsteigerung beim Aktienpreis gewinnen.

Allerdings können der Wert des Unternehmens – und somit der Wert Ihrer Anteile (Aktien) – sinken und Sie Verluste machen.

Als risikoärmer gilt die Anleihe, da sie fest verzinst wird und zeitlich begrenzt ist. Im Fall eines Bankrotts stehen die Anleihekäufer vor den Aktionären in der Schlange beim Insolvenzverwalter.

Teil 2: Anleihe der Deutsche Rohstoff AG

Heute möchte ich Ihnen eine Anleihe der Deutsche Rohstoff AG aus Heidelberg vorstellen. Diesen Sommer platziert sie die erste große Anleihe mit einem Volumen von 100 Millionen Euro.

Die Laufzeit beträgt 5 Jahre und der Zinssatz stolze 8 Prozent. Zinsen werden zweimal jährlich zum 11.1. und zum 11.7. ihrem Depotkonto gutgeschrieben.

Mindestanlage: 1.000 €

Sollten Sie lediglich die Mindestsumme von 1.000 Euro zeichnen, erhalten Sie fünf Jahre lang halbjährlich 40 Euro gutgeschrieben.

Im Anschluss erhalten Sie ihre Einlage wieder zurück und aus anfänglich 1.000 Euro sind 1.400 Euro geworden.

Doch damit die Deutsche Rohstoff AG diese Zinsen zahlen kann, müssen diese erst erwirtschaftet werden. Wie das funktionieren soll, habe ich Dr. Thomas Gutschlag, Finanzvorstand der Gesellschaft, gefragt.

100 Millionen Euro sind viel Geld. Was wird die Deutsche Rohstoff AG damit machen?

Dr. Thomas Gutschlag: Wir werden fast alles in den USA bei unserer Öl- und Gastochter Tekton Energy investieren.

Tekton plant ein sehr großes (Produktions-) Bohrprogramm, das wir mit diesen Mitteln finanzieren.

Inklusive Zinsen muss die Deutsche Rohstoff AG 140 Millionen zurückzahlen. Was macht Sie so sicher, dass dies gelingt?

Dr. Thomas Gutschlag: Die Horizontalbohrungen im Wattenberg-Ölfeld, in dem sich unsere Flächen befinden, sind außerordentlich rentabel. Im Schnitt hat man nach nur 10 Monaten sein Investment wieder verdient.

Die Produktionszeit wird üblicherweise mit 20 Jahren angenommen, so dass man über einen langen Zeitraum bei geringen Kosten hohe Überschüsse erzielt. Bei heutigen Öl- und Gaspreisen reichen diese Überschüsse problemlos, um die Zinsen zu zahlen und die Tilgung zu leisten.

Zeichnen Sie persönlich oder Ihre Familie selbst die Anleihe?

Dr. Thomas Gutschlag: Selbstverständlich!

Dr. Thomas Gutschlag (links) mit dem Autor auf dem Gelände der Wolfram-Mine der Deutsche Rohstoff AG in Australien.

Selbst bin ich seit einigen Jahren Aktionär der Deutschen Rohstoff AG und habe – wie berichtet – bereits die Wolfram-Mine in Australien in Augenschein genommen.

Auch die beiden Projektverantwortlichen Jerry Sommer und Earl Norris sind mir persönlich bekannt.

Bis zum 9.7. lässt sich die Anleihe über Ihr Depot zeichnen, anschließend kann sie an der Börse ge- oder verkauft werden. Hier die Wertpapierkennnummer (WKN) A1R07G.

Fragen?

Fragen zu Anleihe-Investments oder zur Anleihe der Deutsche Rohstoff AG gerne hier als Kommentar stellen.

Man wird in Zukunft wohl kreativer werden müssen, da die Niedrigzinspolitik einige Strukturen kaputt macht und Altersvorsorgeplanungen über den Haufen wirft. Selbst wenn man eine Million auf dem Konto hat, dürfte man von den Zinsen nicht mehr leben können…

Ja, das ist wohl war. Wir rechnen ebenfalls damit, dass in den kommenden Jahren einige gewohnte Strukturen kaputt gehen.

In sofern ist es sehr sinnvoll sich als Anleger unabhängig zu informieren und kreativer zu denken.

Das Rating (BB+) ist ja nicht berauschend. Wenn die Firma pleite macht, ist das gesamte Geld weg. Es gibt keinerlei Sicherheiten. Da kann ich auch die Anleihe der Airberlin

kaufen. Die Deutsche Rohstoff AG kennt ja kein Mensch.

Es ist richtig, dass wenn man „Geld verdienen“ möchte, muss man sich intensiver mit einem Thema auseinander setzen.

Das Argument, dass es sich bei der Deutsche Rohstoff AG nicht um einen weltbekannten Konzern handelt, und man deswegen dort nicht investieren darf, klingt für mich nicht logisch.

Ich lebe in einer Region in der es viele erfolgreiche mittelständische Unternehmen gibt. Der Mittelstand zahlt die meisten Steuern und hat die meisten Arbeitsplätze. Es würde viel weniger Mittelstand geben, wenn man nur in große und überall bekannte Konzerne investieren würde.

Zu den Ratingagenturen möchte ich nicht viel sagen, nur dass ich diesen Leuten seit den gefakten Ratings und üblen Machenschaften, die mit der Finanzkrise öffentlich wurden, nicht über den Weg traue. Ich denke selbst über die Unternehmen nach.

An der Stelle schließt sich der Kreis: Man sollte sich selbst über das Unternehmen informieren und zu einem eigen Entschluss kommen.

Würde die Deutsche Rohstoff AG mit Ihrem US-Tochterunternehmen Tekton Engery es nicht schaffen das Öl zu fördern und zu verkaufen, würde es tatsächlich schlecht um die volle Rückzahlung der Anleihe stehen.

Allerdings ist das Vorhandensein von Öl bereits nachgewiesen. Die Anleihe wird dafür verwendet noch mehr über die Lagerstätte des Öls in Erfahrung zu bringen und für die Förderung zu dokumentieren. Auch der Aufbau der Förderanlagen kostet Geld. Das will finanziert werden.

Es gibt keine 100%ige Sicherheit, dass alles wie gewünscht verläuft. Doch die Wahrscheinlichkeit ist hoch, denn es sind Profis am Werk, auch wenn diese Menschen nicht so bekannt sind die ein Vorstandsvorsitzender eines DAX30-Konzerns.

Warum benötigt eine so renditestarke Firma noch zusätzliches Geld durch hochverzinste Anleihenverkäufe? Warum reinverstiert sie Gewinne nicht? Bekommt sie das Geld nicht günstiger bei Banken?

Hallo Michael,

alles gute Fragen, die ich gerne beantworte: Wir reinvestieren selbstverständlich unsere Gewinne. Wir haben aber mit den Öl- und Gasproduktionsbohrungen in den USA ein sehr großes Investitionsprogramm vor uns, daß wir nicht alleine aus den Gewinnen finanzieren können. Jedenfalls nicht in angemessener Zeit. Das ist der Grund für die Anleihe.

Eine solche Finanzierung von Banken zu bekommen ist momentan praktisch unmöglich, da die meisten Banken bei der Kreditvergabe sehr restriktiv sind. Andererseits stößt der Anleihemarkt für Anleihen kleinerer Unternehmen seit 2 Jahren auf großes Interesse der Anleger. Als Unternehmen muß man sich auch nach dem Markt richten. Deshalb unserer Entscheidung für die Anleihebegebung.

Wir bieten eine sehr attraktive Verzinsung und finanzieren hochrentable Investitionen. Da die Anleihe auch gehandelt wird, können Anleger sich jederzeit von ihren Investment ganz oder teilweise trennen. Eine runde Sache!